2020年8月4日(火曜日)に控えた第1四半期の決算を前に、三菱UFJ銀行株が連日下落。新型コロナ以前では550円前後で推移していた株価がついに400円台を割り込み、ついに300円台に突入。

※2020年7月31日時点での三菱UFJ銀行の株価

今回の下落で三菱UFJ銀行の配当利回りは6.30%を超え、2020/03/23の大暴落の時に付けた年初来最安値 380円まで後16円となった。

目次

三菱UFJ銀行の株価が安い理由

もともと日本の銀行株は少子高齢化や超低金利の煽りを受けて、特に地方銀行を中心に銀行業界の将来性は暗いと言われているのだが、2002年にバブル時代の負の遺産である「不良債権問題」に本腰を入れて取り組んだ後は、最大81兆円5,000億円に達していた不良債権を、アベノミクスの2015年以降、9兆1,430億円まで減らし

日本国内では中小企業などに対しては財務体質や経営状況が良いにもかかわらず、新規の融資や継続融資を断る「貸し渋り」などが問題となっているが、ある意味でリスクを抑える堅実な経営体制が整っているとも言える。

三菱UFJ銀行が保有している国内・海外株式も、新型コロナで株価が下落する前から全体の金額(保有株式)を減らす方向にシフトしていた。

ただ、それでも新型コロナが世界経済に与える影響というのは、当然三菱UFJも避けられない訳で、自身の経営面の問題というよりも、外部環境の悪化による株価の下落が大きな要因を占めている。

4月~6月の第1四半期決算ではリーマンショックを超える赤字決算が続出

日本経済のみならず、新型コロナが世界経済やGDPに与える影響はかなり深刻で、アメリカ国内における4月~6月までのGDPは、年率換算で前年比-32.9%と統計開始以来最悪の水準。

2008年のリーマンショックの一番最悪の時期ですらGDPは-8%台が最低だったので、この-32.9%が如何にやばい数値か分かるだろう。

日本国内のGDPも年率換算で-4.5%前後を付ける見通しで、7月末に公表された決算発表では、JR東日本が4月~6月の第1四半期決算で過去最大の1,553億円の赤字、日産自動車が年間で6,700億円(予定)の赤字、JALやANAなどの航空会社は第1四半期決算だけで両社1,000億円以上の赤字を計上するなど、新型コロナの影響で決算内容がボロボロな会社が多数。

三菱UFJ銀行も新型コロナの影響で前年より収益が悪化するのは当然であり、当面の間株価が低迷するのは必定とも言える。

三菱UFJ銀行の株価はどこまで下落するのか?

三菱UFJ銀行の株価を予測する上では、過去の業績と株価が非常に参考になる。

三菱UFJ銀行株の下限は、リーマンショック後の2009年2月に付けた安値377円、そして2011年の東日本大震災後に付けた上場来最安値318円。

今年の3月に最安値の380円を付けたあと450円まで反発したように、三菱UFJ銀行の株を買いで入る場合は、余程のひどい決算を発表しない限りは380円、320円が一つの買いの目安となる。

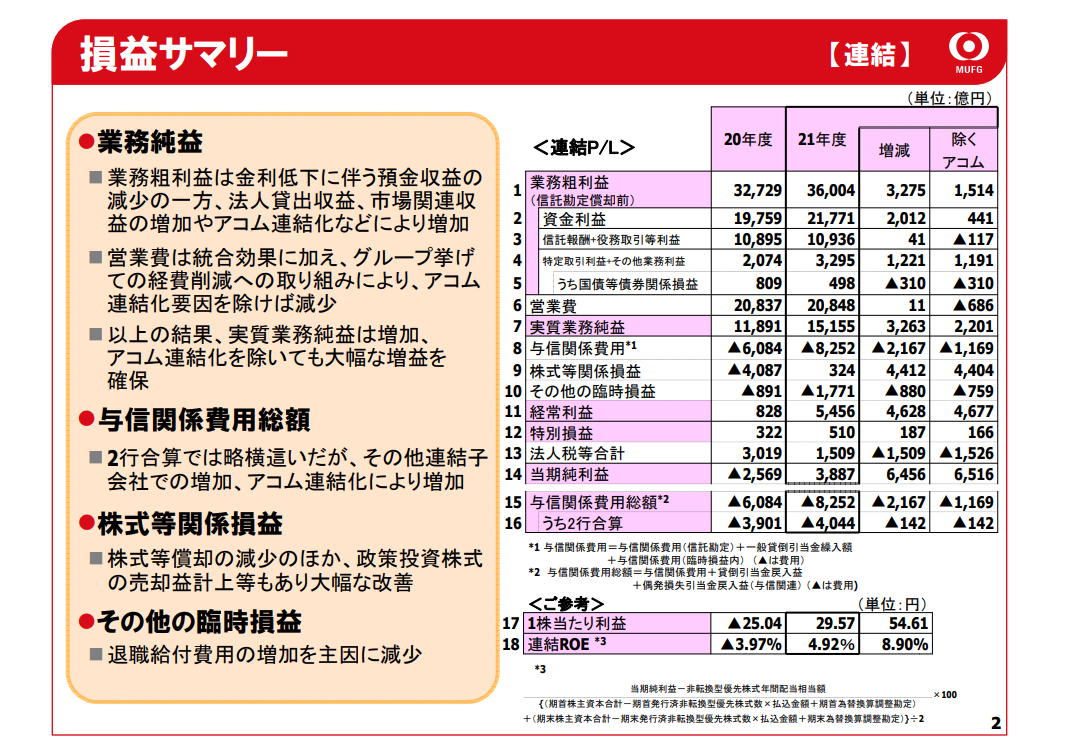

三菱UFJ銀行 平成20年~21年の決算ハイライト

リーマンショックが起きた平成20年(2008年)~平成21(2009年)の決算内容。

平成20年(2008年)~平成21(2009年)の決算は、業務粗利益(一般企業の売上高から売上原価を差し引いた数字に相当)が2008年は3兆2,800億円、2009年は3兆6,000億円。経常利益は2008年が828億円、2009年が5,456億円。最終的な当期純利益が2008年は▲2,569億円、2009年は3,887億円となっている。

2007年の1株当たりの利益は61円だったのが、2008年は-25円となっているが、その後の2009年3月末決算では29円まで回復している。

2008年から2009年の年間配当は14円で今の半分程度の利回り。仮に2021年3月期の決算がリーマンショック時と同程度の内容であれば380円以下の株価は絶好の買い場となる。

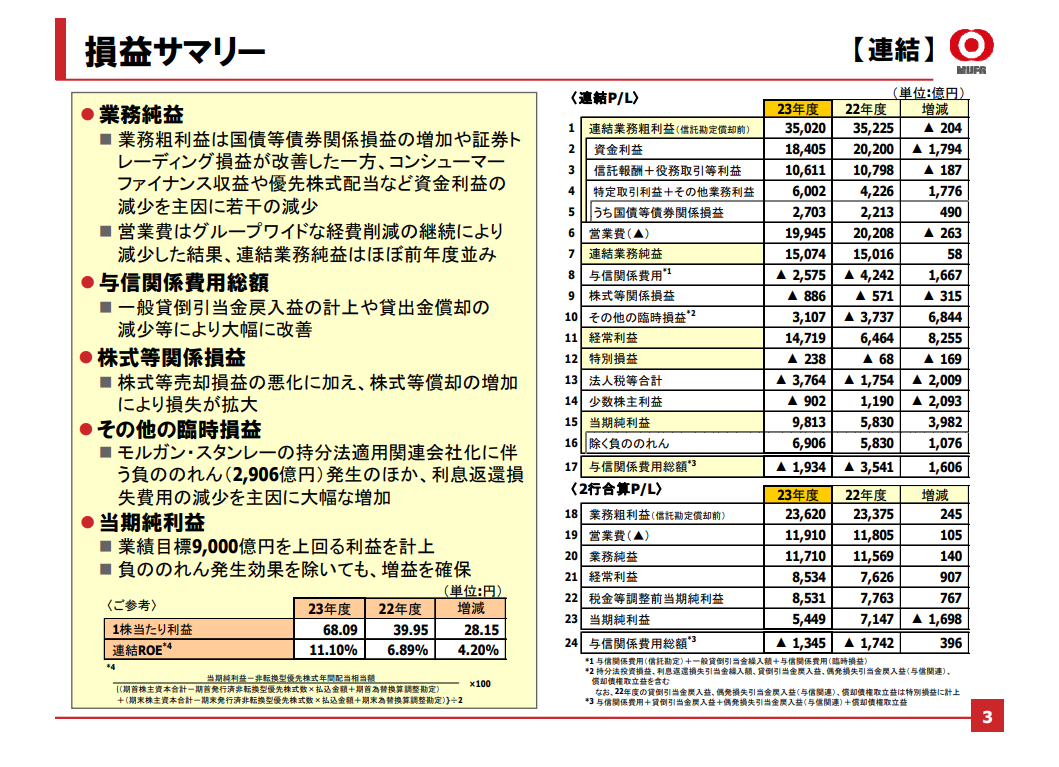

三菱UFJ銀行 平成23年の決算ハイライト

東日本大震災が起きた平成23年(2011年)の決算内容。

2011年の決算は業務粗利益が2008年は3兆5,00億円、経常利益は1兆4,000億円、最終的な当期純利益が9,813億円とリーマンショック後の決算よりも業績は好調だったが、震災後の株価は320~400円前後で推移。この時の配当金額は6円+6円の年間12円。

※平成22年の1株当たりの利益が39.95円、平成23年の1株当たりの利益が68.09円。

【まとめ】三菱UFJ銀行の株価はどこまで下落するのか?三菱UFJ銀行の株価が安い理由

三菱UFJ銀行の買いポジションを取る場合、400円以下なら全然買っていいいが、ここから更に株価が下落する可能性も考慮しなくてはならない。

仮に現在の三菱UFJ銀行(年間配当25円)が業績の悪化などで減配を発表、年間配当12円まで減配した場合、株価は320円(利回り3.75%)まで下がる可能性あり。日経平均が18,000円(-20%以上)に下落した場合も同様。

また、新型コロナの特効薬や予防ワクチンの供給は早くても来年の春以降と見られ、新型コロナの影響は1年以上と長期化、それによる世界経済の悪化で三菱UFJ銀行の株価が300円を割り込む可能性も覚悟しなくてはならない。

短期では9月の配当目当てや、大規模な追加の金融緩和、特効薬の開発期待で株価が上昇する局面もあるかもしれないが、中長期では来年の春以降まで厳しい状況が続くと想定して株を買ったほうがいいと思う。

新型コロナが収束しない限りは三菱UFJ銀行の高値は当面430円~450円になるので、三菱UFJ銀行の配当6%超えは非常に魅力的だが、長期で株式を保有する場合は、320円台を割っても大丈夫な予算分配で買いを入れるのがおすすめです。

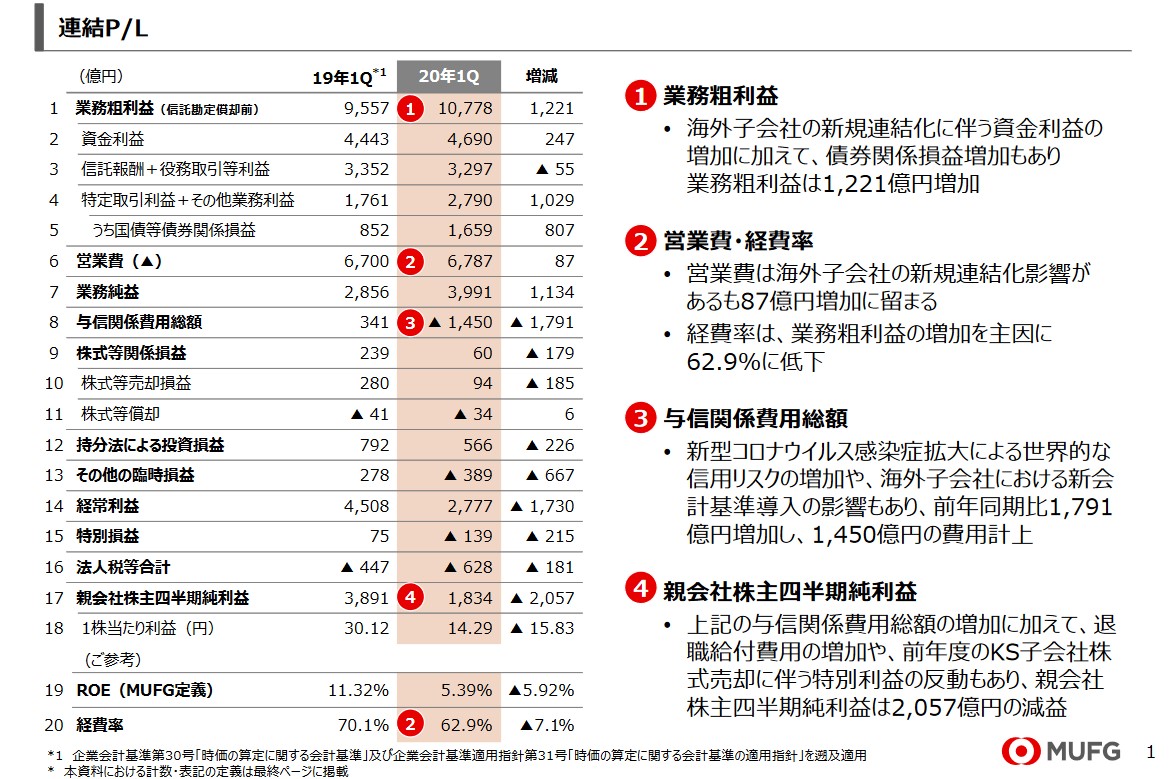

【追記】三菱UFJ銀行の「第1四半期決算」内容まとめと今後の株価予想

2020年8月4日(火曜日)、三菱UFJ銀行(8306)の4月~6月の第1四半期決算が発表。

三菱UFJ銀行のIRを見ていくと、業務粗利益は海外子会社の連結化に伴う関係で前年より1,221億円増加。経常利益は新型コロナの影響で1,731億円減益の2,777億円。純利益は2,057億円の減益で1,834億円。

1株当たりの純利益は前年比-15.83円の14.29円と約半分。決算としては前年より業績が悪化しているが2016年頃と似たような内容。新型コロナが全世界でこれだけ猛威を振るっている中ではいいほうだと思う。

この決算内容であれば株価は400~430円台が妥当。9月の権利落ち日までに一度は450円まで戻す可能性あり。※予想通り三菱UFJ株は8月13日に一時446円まで回復。8月31日には449円の値を付けた。

2021年度中の決算では減配のリスクはないと思うが400円以下なら買い。ただし最低でも今年いっぱいは株価が500円台に回復することはないので急いで買わなくてもいい。日経平均株価と新型コロナの動向にもよるが、日経平均が22,000円以上を維持できるなら380円(年初来安値)を割ることはないだろう。

※2020年8月4日時点の予想

※現在は安くなった優良株の絶好の買い場ではあるが、2021年3月までは新型コロナの影響による株の大暴落リスクを常に警戒する必要あり。

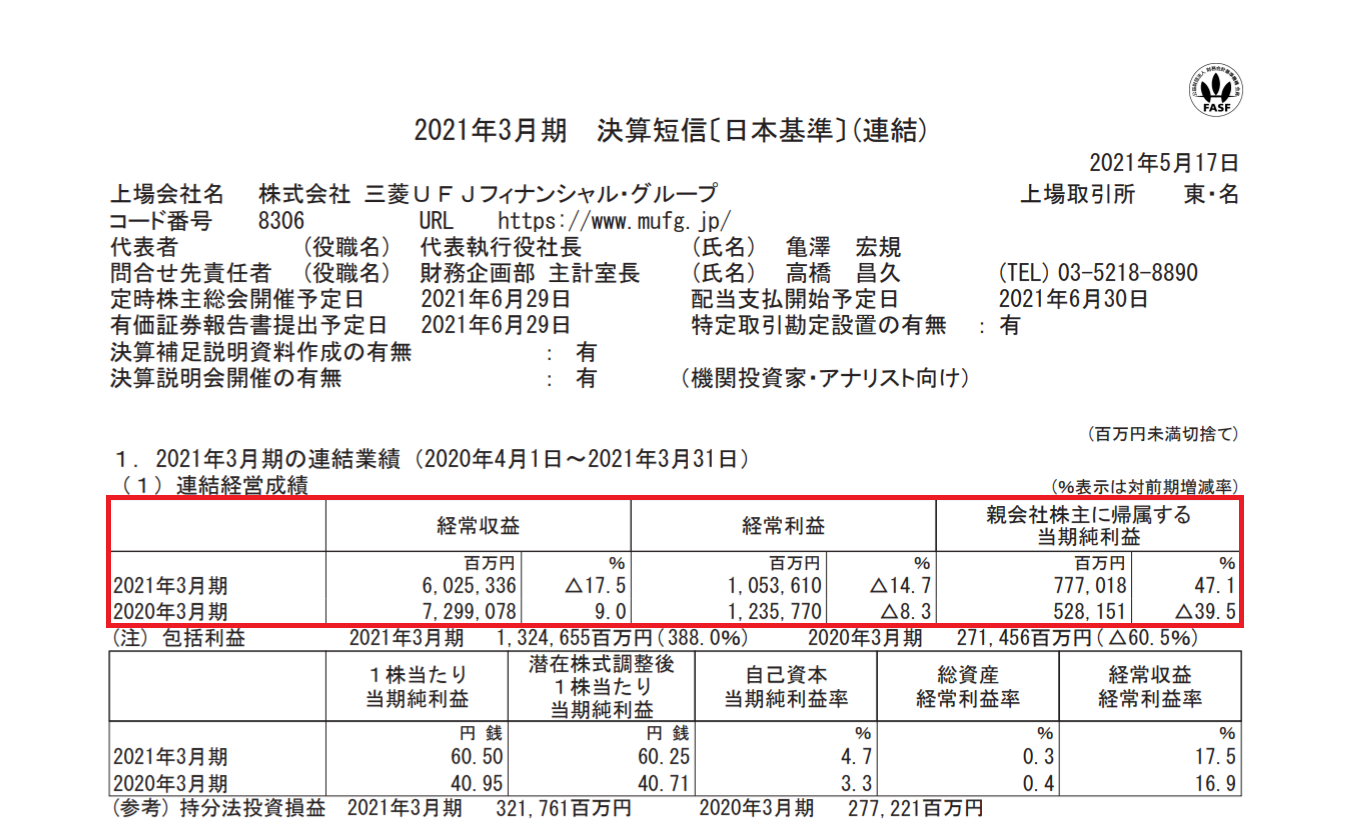

【2020年3月~2021年7月】三菱UFJ銀行のその後の値動き

2020年は新型コロナが大流行した影響で、同年3月にはNYダウが1か月で1万ドル以上の下落、日経平均も24,000円→16,500円に急落するなど、一時的にリーマンショック以上の経済的混乱が起きたが……、厳しい経営環境のなかでも日本の銀行はしっかりと利益を確保。

2021年5月17日に発表された三菱UFJ銀行の2021年3月期決算では経常収益と経常利益は下がっているのだが、純利益は前年の5,281億円から7,770億円に+47%増加。

業務関連の純利益が増加したほか、2020年11月~2021年3月にかけて起きた株式相場の上昇で、株式関係損益が改善したことで1株当たりの純利益(EPS)も40.95円→60.50円に増加した。

三井住友やりそなHDも同じだが、この超低金利な時代やコロナの逆風が吹くなかでもしっかりと利益を稼ぎだしているのがすごいと思う。日本の銀行株は優秀。

【結果】三菱UFJ銀行の株価は1年間で74%上昇

2020年3月に起きた「コロナショック」の影響で三菱UFJ銀行の株価は一時380円まで値下がりしたが、1年後の2021年3月には660円と底値から+74%も株価が上昇。コロナ前の水準である600円と比較しても+10%の上昇で、結果論ではあるがコロナショックの頃に420円以下で購入していれば相当な利益が得られたこのになる。

今後の三菱UFJ銀行の株価予想

2021年3月期の決算は予想以上に好調だったのだが、2022年3月期は例年並みの業績と予測すると、三菱UFJ銀行の株価は再びコロナショックのような大暴落が起きなければ500円~600円内のレンジで動くと思われる。

2022年後半から2023年にかけてアメリアで利上げが行われる観測があるので、利上げ+コロナショックの完全収束で世界経済が上向けば2015年や2018年の水準である800円台~900円台も目指せると思うが、恒大集団をはじめとする中国の不動産バブル崩壊がここ数年の暴落リスク要因になりそう。

長期的には銀行株はまだまだ上昇の余地があると予想しているが、現在の相場だと660円前後で推移する相場がしばらく続くかなと思っている。