11月に入り欧州を中心に新型コロナの感染拡大第2波の影響でNYダウやDAX(ドイツの株価指数)が急落するなか、オリックスの株価(※1,215円/配当利回り 6.25%)がいい感じに値下がりしているので、投資対象として選定するため、リーマン・ショック時に起きたオリックスの大暴落について調べてみました。

※2020年10月30日(金)時点の株価

| ■今回の記事の主な要点 ①2008年にオリックスの株価が95%以上も大暴落した理由 ②オリックス株の買い時はいつ頃がベストなのか? ③オリックス株を買うなら今後の不動産会社や銀行の業績悪化に注意! |

目次

【8591】オリックス(ORIX)とはどんな企業なのか?

オリックス株式会社とは、大阪府大阪市に本社を置く日本の大手総合リース企業で、日本国内では不動産、クレジット、ベンチャーキャピタル(投資会社)、オリックス銀行、オリックス生命など、主に金融サービスを中心に事業を展開。

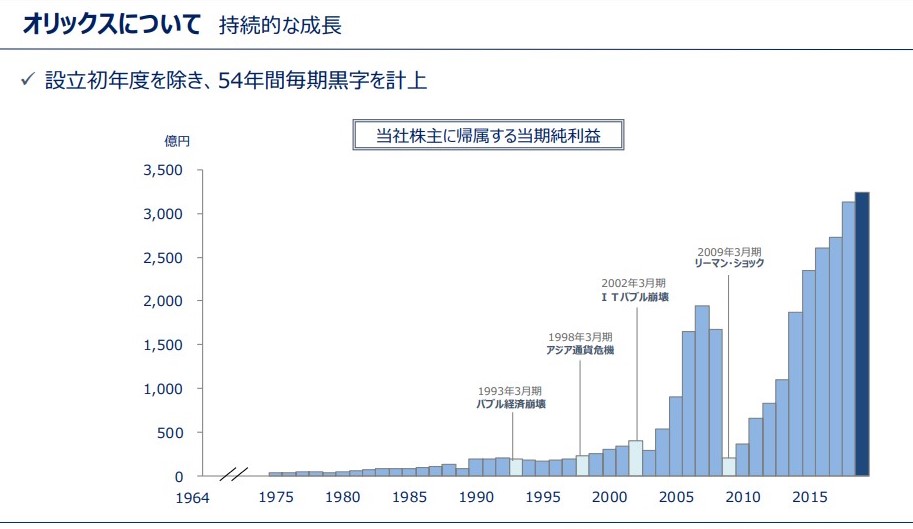

オリックスの2020年3月期の決算は、売上高2兆2,803億円、営業利益2,697億円、純利益3,027億円の大企業。一般にはプロ野球チームの「オリックス・バファローズ」が馴染み深い企業でしょう。

3,600円以上あった株価がリーマンショックで170円まで95%以上も下落した伝説のオリックス株

日本国内では2001年の「ITバブル崩壊」や2002年の「銀行不良債権処理問題」の株価低迷時期から、小泉政権の誕生で2003年~2007年に掛けて日経平均株価は約8,000円→18,000円の上昇トレンドを形成。

空前の株高を背景に業績が急拡大したオリックスの株価は、2003年4月に記録した約509円の安値から、2007年1月には約3,665円の高値まで上昇。

世界中が好景気に包まれるなか、2007年後半にアメリカで低所得層に貸し付ける住宅向けのサブプライムローンが問題化。そして2008年9月15日にアメリカの投資銀行であるリーマン・ブラザーズの経営破綻をきっかけに、世界的中の株価が大暴落する金融危機(リーマン・ショック)が発生。

その煽りを喰らったオリックスの株価は、2007年夏頃には3,265円近くの値を付けていたのに、売りが売りを呼び、約1年半後の2009年2月には大底の170円と、最高値から計算すると95%以上も株価が下落してしまった。

オリックスの株価が短期間で95%以上も下落した理由

オリックスの株価がたったの1年で95%以上も大暴落した理由は、収益の急成長&リーマン・ショックによる世界的な金融市場の崩壊で業績の落差が多き過ぎたことが一つ上げられる。

理由その① 業績が急成長し過ぎた反動とリーマン・ショックによる金融経済の崩壊

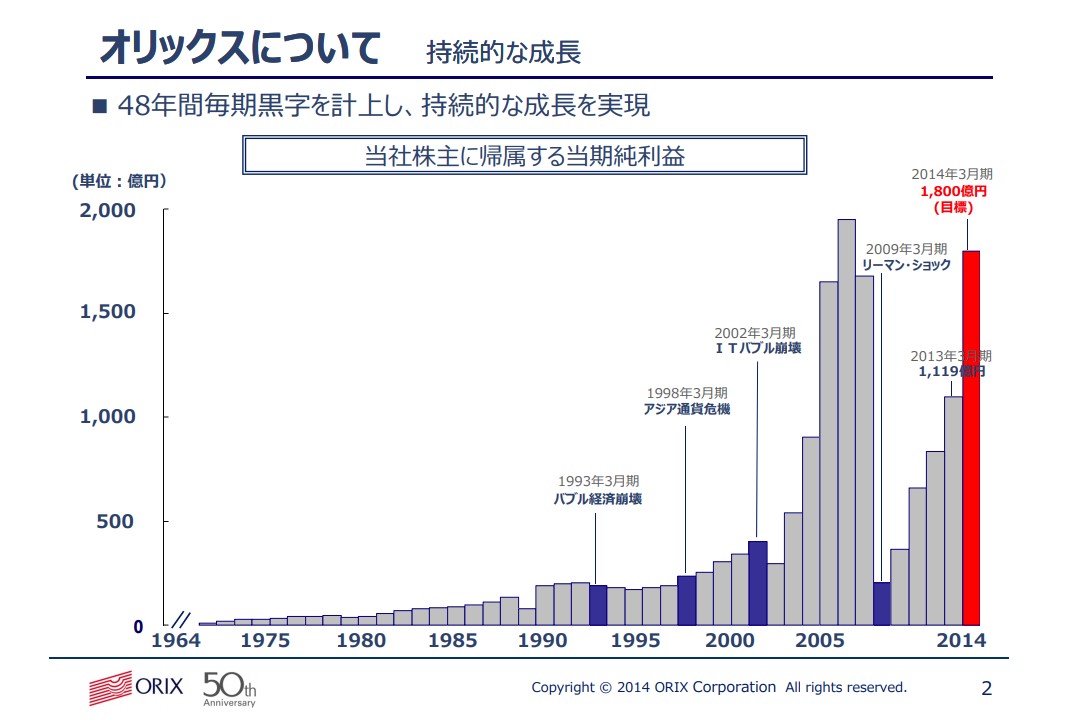

2003年頃までのオリックスの業績は、純利益500億円以下で株価も500円~1,000円台と平凡だったが、昭和のいざなぎ景気を超える景気拡大で2007年のオリックス株は3,665円の最高値を記録、純利益は2,000億円と4年で業績が急拡大した。

※この年のオリックスは1株当たりの純利益が1,817円と、任天堂やJR東海クラスの化物級の利益率を達成していた。

ところが翌年の2008年にはリーマン・ショックが発生し業績が急落、2009年3月期の決算はなんとか黒字を確保したものの、この年の純利益は2007年3月期の1,965億円から219億円と2年で約90%近く減少。この短期間での業績の急落が95%以上の株価大暴落につながったのである。

理由その② 当時はオリックスグループの解体や倒産も噂されていた

100年に1度の金融危機と呼ばれ、アメリカ経済だけではなく世界中に大打撃を与えたリーマン・ショックは、オリックスの収益の柱であった金融・銀行。不動産業界をもろに直撃。

投資銀行のリーマン・ブラザーズが破綻する前の2008年8月の株価指数を100とすると、破綻後の約2か月間で50~60台まで下落、日経平均が8,000円割れの大底を記録した2009年3月には、最終的に金融・不動産業界の株価指数が平均30~40台付近まで大暴落した。

この影響で企業が経営破綻した場合に損失を肩代わりするCDS(クレジット・デフォルト・スワップ)の保証料が21倍以上に上昇、オリックスの倒産リスクが非常に高まっていることが危惧された。

■オリックスの信用不安高まる

オリックスの資金繰りに黄信号が点滅したのは、昨年9月のリーマン・ブラザーズの破綻に端を発する。金融危機が深刻化する最中に、リスクの大きいジョイントのM&Aを行なったことも、オリックスの信用不安につながった。

金融のプロたちの間での企業信用判定の有力なツールであるCDS(クレジット・デフォルト・スワップ)の数値が、異常なまでに高騰した。

CDSとは、取引先の経営破綻や債務不履行による損失を肩代わりする保険商品の一種。取引先の信用度が低いと、プレミアムと呼ばれる数値も高くなり、保険会社などに支払う保証料も高くなる。

08年6月頃に、100ベーシスポイント(BP)だったCDS値は、09年3月17日には2137.50BPと異常な数値を示した。年率に換算すれば、21.37%。これは、100億円のオリックス向け債権を保有している金融機関は、年間21億3700万円の保証料を支払わないと、損失肩代わりのCDS契約を結べないという意味。

それまでは100BP、1億円程度の保証料でよかったのに、その20倍以上のプレミアムを上乗せしないとオリックスの債権を保証しないわけだ。金融のプロたちは、オリックスを破綻リスクが高いと判断したのである。

結果として2009年3月期の最終決算は売上高1兆0758億円、当期純利益219億円の黒字で倒産の可能性は全くなかった訳だが、日本郵政が不動産を安くオリックスに売却しようとしていた「かんぽの宿」疑惑なども手伝い、経済的・政治的不信の両方から株価が大暴落したのである。

■オリックス 2009年3月期連結決算(2008年4月~2009年3月)について

2009年3月期の世界経済は未曾有の大混乱に揺れました。世界的な金融資本市場における信用収縮の影響が加速度的に各国の実体経済に伝播し、日本においても実質経済成長率や日銀短観などの経済指標が過去最大の悪化を示しています。また、不動産業界を中心とした上場企業の倒産も戦後最多になるなど、企業を取り巻く環境は不透明感が増しています。各国政府が実施した資金供給策の拡大などの大規模な政策により、金融資本市場も少しずつ落ち着きを取り戻しはじめていますが、実体経済の回復にはまだ時間を要するものと考えられます。

引用→https://www.orix.co.jp/grp/pdf/newsroom/newsrelease/090508_ORIXJ3.pdf

2008年にオリックスの株価が大暴落した理由【まとめ】

最後に2008年にオリックスの株価が大暴落した原因をまとめると

① 業績が急成長し過ぎた反動とリーマン・ショックによる金融経済の崩壊が原因で株価が暴落

②金融危機後の混乱とオリックスの倒産観測で必要以上に株価が売られた

の2つが理由として挙げられる。

当時のオリックスは2007年の過去最高益とリーマン・ショック後の急降下による業績の落差で、ボラティリティ(株価の変動幅)が大きくなり過ぎてしまったが、冷静に業績を分析してみると株価の下落自体はある程度妥当な水準だったと言える。

2020年のオリックスは新型コロナの影響による世界経済の後退で、2019年より業績が悪化してしまうだろうが、それでもおそらくオリックスは55年目連続の黒字を達成するだろう。

オリックスは航空関連等のリース業が不振で、オリックスの株を購入するなら来年の春頃まで新型コロナの動向を警戒&2021年3月期の決算発表を待ったほうがいいと思っているが、株価が今年の最安値付近(1,136円)まで更に下落したら購入を検討してもいいかも。

オリックス株を購入する場合は不動産会社や銀行の業績悪化に注意!

オリックスは2008年頃と比較すると業績も安定していて優秀なのだが、収益の柱が金融や不動産、銀行、リース業など、金融危機の影響を受けやすい業種なので少しリスクがあるかな?

(不動産業は今後も追加の金融緩和で高値を維持すると予測されているが、リーマンショックの再来を懸念する材料も現在出始めている。新型コロナの影響が長期化が長期化した場合、失業率の増加や賃金の減少→アメリカで低所得者層の家賃滞納→不動産会社の倒産や大家の融資返済の遅れ→銀行の業績悪化による悪循環が起こる可能性がある)

今の業績であれば2021年3月の減配はないと予測されるが、2022年3月期(2021年以降)はどうなるか分からないので、株価が1,100円割れする可能性も警戒しつつ、注目していこうと思っています。

| ①2021年3月以降に新型コロナのワクチン開発に成功→新型コロナが収束するなら強気で「買い」 ②新型コロナの悪影響が2022年以降も続きそうなら買うのは様子見。といった感じ。 |

コメント